Ситуация на рынке бросает вызов майнерам исторически первой криптовалюты. С какими трудностями они столкнутся в 2023 году и у кого есть возможность хорошо заработать?

Хотя биткойн-майнеры, в отличие от многих альткоинов, характеризуются оптимистичными прогнозами в отношении первой криптовалюты (о чем свидетельствует многолетний рост показателей совокупной вычислительной мощности в сети), все они в 2022 году столкнулись с рядом серьезных препятствий. Стратегия «Рост любой ценой», которая возможна только при постоянном поступлении капитала, особенно при приобретении новых единиц для майнинга BTC, использовалась многими энтузиастами как в 2021, так и в 2022 году, но привела к череде неудач и банкротств во время затянувшаяся криптозима.

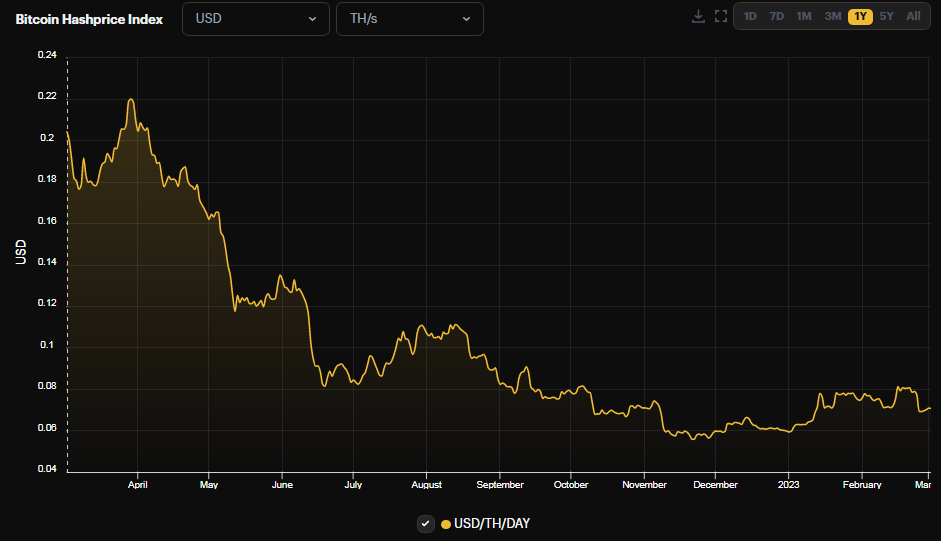

В 2023 году наблюдаются небольшие положительные изменения доходности майнеров по цене хеширования: в последние месяцы динамика роста курса BTC выше, чем рост общего хешрейта. Сам индекс цен на гашиш уменьшился в годовом выражении:

Источник: hashrateindex.com

Однако ситуация на рынке по-прежнему неопределенна. Эксперты предполагают, что в сценарии, когда биткойн заметно подорожает в 2023 году, инвесторы начнут массово вкладываться в майнинговые компании. Тогда общий хешрейт будет увеличиваться, а доход в виде цены хэша будет постепенно уменьшаться. Вопрос, который беспокоит майнеров, заключается в том, насколько вероятно ралли биткойнов и сколько времени потребуется для поступления новых инвестиций? Чтобы цена гашиша вернулась к условному равновесию (не перекупленному и не заниженному).

Эксперты рынка отмечают, что только те майнеры, которые генерируют прибыль при текущей «равновесной цене хеширования», представляют интерес в первую очередь для долгосрочных инвесторов. В то время как цена гашиша сложилась на уровне 6-8 центов за терахеш в день, многие майнеры продолжают получать недостаточную прибыль и даже не покрывают свои расходы.

В таких условиях многие кредиторы пересматривают действующие договоры с горнодобывающими компаниями на менее выгодные, как в случае с Greenidge Generation. Объяснить их мотивы довольно просто – зачастую лучше отказаться от взыскания долгов сейчас, чем обанкротить компанию, которая в будущем может оказаться чрезвычайно прибыльной.

Стоит отметить стратегию производителей ASIC в условиях криптозимы: если конечный продукт не может быть реализован на рынке в данный момент, они задействуют эти мощности для самостоятельного майнинга, предполагая, что затраты окупятся в будущем.

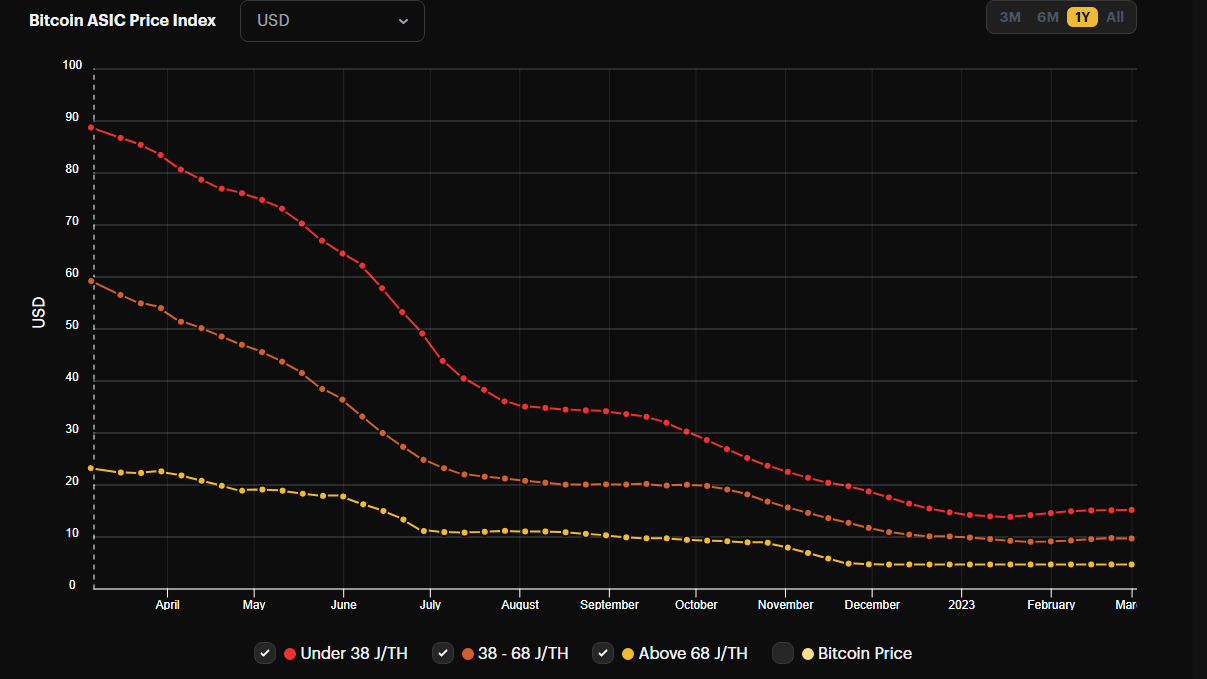

Индикаторы на фондовых рынках подтверждают все приведенные выше данные. Многие публичные майнеры в настоящее время торгуются на 90% ниже своих пиковых значений, и этот бизнес крайне недооценен. Что косвенно подтверждается снижением цен на ASIC-оборудование. За год цены упали более чем в пять раз:

Источник: hashrateindex.com

Однако акции криптовалютных компаний остаются крайне волатильными и имеют сильную корреляцию с ценой BTC. В таких сложных условиях многие стали называть криптоиндустрию «неинвестируемой отраслью» (куда никто не хочет вкладывать деньги). Эксперты отмечают, что такой подход не учитывает всех тонкостей бизнеса, связанного с добычей полезных ископаемых. Чтобы лучше понять ситуацию, они предлагают определить бизнес-модели внутри отрасли.

С одной стороны, у нас есть майнеры, у которых есть нужные энергоресурсы, а также права на них и на добычу энергии (есть доступ к нужным источникам). Такие игроки по-прежнему не являются самыми важными игроками рынка, так как доходная модель предполагает в меньшей степени майнинг. С другой стороны, если биткойн получит более широкое распространение и поддержку со стороны регулирующих органов, следует ожидать прихода крупных энергетических игроков в горнодобывающую отрасль, что серьезно повлияет на цены на гашиш.

С другой стороны, есть майнеры, которые, с одной стороны, обладают определенными инфраструктурными ресурсами (оборудование, финансы, специалисты и так далее), но не имеют того, что позволяет им самостоятельно производить электроэнергию. Это значительная часть майнеров, и их возможный риск выше, чем у конкурентов. Вполне вероятно, что лишь немногие из этих энтузиастов смогут обеспечить инвесторам минимальную требуемую доходность. Многие игроки в этом сегменте рынка могут остаться ни с чем, даже если получат положительный результат от краткосрочного повышения цены гашиша. Их бизнес менее стабилен, так как они сильно зависят от выбора места размещения мощностей, заключения договоров с энергетическими компаниями и соглашений с кредиторами.

Наконец, на рынке есть игроки, которые ассоциируются с «труднодоступной» энергией, что делает их действительно привлекательными для долгосрочных инвесторов. Чаще всего это оригинальные стартапы и бизнесы, находящиеся на ранней стадии своего развития. Они зарабатывают деньги на источниках электроэнергии, таких как метан свалок, или работают с поставщиками возобновляемой «зеленой энергии» для заключения контрактов на будущее. Основной их риск — проблема масштабирования бизнеса, так как действуют жесткие ограничения на количество поставляемой электроэнергии. С другой стороны, при наличии на рынке поставщика дешевой энергии, полученной в результате переработки, майнеру выгодно постоянно с ним сотрудничать, а инвестору вкладывать средства в такой стабильный бизнес.

Эксперты ожидают, что наряду с ростом популярности такой ниши следует ожидать значительного увеличения случаев внедрения майнинга биткойнов в цепочку смежных отраслей. Это компании, которые обеспечивают высокое энергопотребление и где есть возможность заработать на тепле (тепле), полученном от майнинга для других целей. Или зарабатывать деньги на энергии, которая в противном случае была бы потрачена впустую.

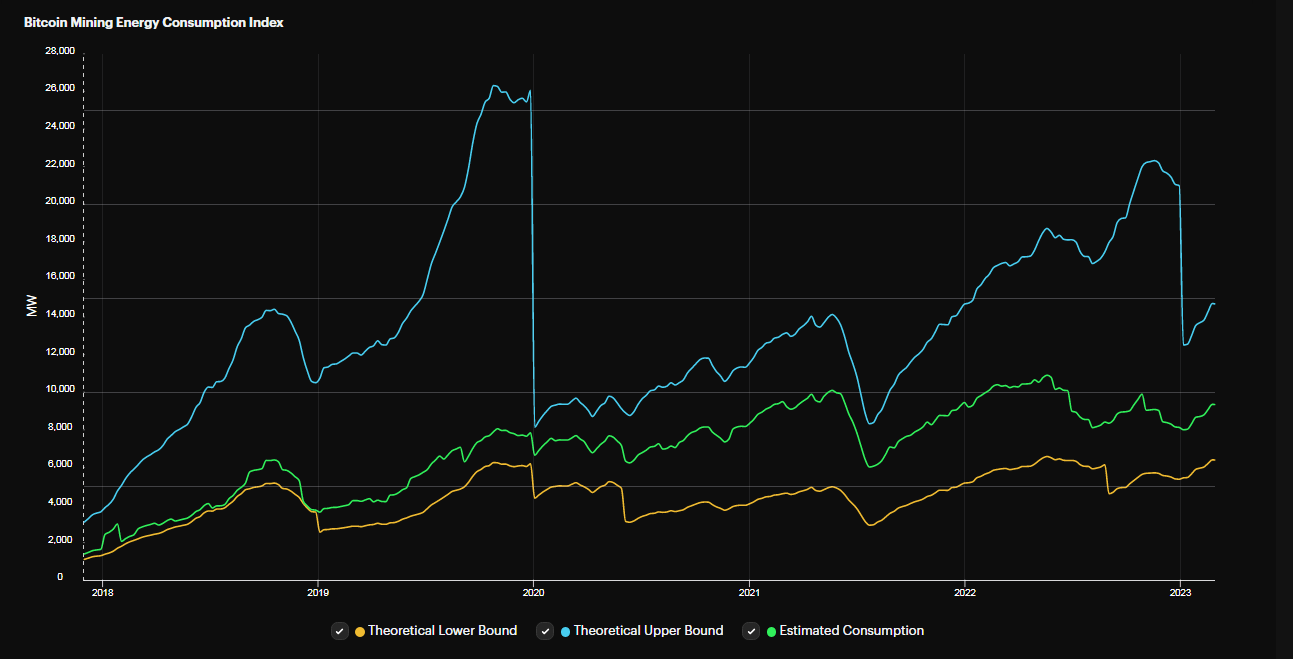

Это косвенно подтверждается текущим уровнем индекса энергопотребления биткойнов:

Источник: hashrateindex.com

Можно отметить, что сегодня расчетное энергопотребление примерно такое же, как в 2021 и 2022 годах. В целом майнеры все больше склоняются к тому, чтобы ориентироваться на дешевую альтернативную или так называемую вторичную электроэнергию, минимизируя затраты, что особенно актуально во время медвежьего цикла. Небольшой рост энергопотребления также связан с использованием более энергоэффективного оборудования.

Рынок углеродных кредитов в настоящее время находится в зачаточном состоянии, в будущем он, скорее всего, окажется более прибыльным с ростом интереса к BTC. Основной риск для майнеров в этом сценарии — возможные регуляторные ограничения, связанные с «зеленым трендом» и окружающей средой. Уже сейчас регуляторы и чиновники поднимают вопрос о выделении чего-то вроде «промышленного майнинга» (иногда «лицензионного майнинга»), учитывающего специальные тарифы для участников рынка. Такие инициативы предпринимаются, например, в России и Казахстане. Интересно, что в РФ продолжают расти мощности по добыче криптовалюты.

Это аргументы в пользу дерегулирования: мы зарабатываем деньги, перерабатывая электроэнергию, которая может быть потрачена впустую. Могут найтись и противники идеи, которые, наоборот, будут аргументировать запреты и ограничения якобы с позиции высокого ущерба окружающей среде, который наносит майнинг биткойнов как таковой.

Для майнеров, которые уже имеют доступ к различным источникам энергии и подходящей вычислительной мощности, по мнению экспертов, настало время возможного роста. Конечно, это потребует капиталовложений, поэтому в определенных случаях допустима небольшая сумма заемных средств. Естественно, майнеры будут искать условия с максимальной наглядностью и наиболее выгодным процентным соотношением. Кредиторы, в свою очередь, ищут максимальную безопасность, ведь в условиях криптозимы, при отсутствии денежного потока от майнера, кредиторы заинтересованы в компенсации убытков в другой материальной форме.

Итог: майнеры в 2023 году столкнутся с новыми просьбами кредиторов о финансовой поддержке бизнеса. Чем-то это напоминает практику публичного подтверждения поставок централизованных криптобирж после краха FTX и банкротства ряда других крупных игроков.

Этот материал и содержащаяся в нем информация не являются индивидуальными или иными инвестиционными рекомендациями. Мнение редакции может не совпадать с мнением автора, аналитических порталов и экспертов.