Не только дефолт, рецессия и экономические кризисы представляют собой глобальные финансовые трясучки. Есть и такое понятие как стагфляция, которое имеет свои отражения на криптовалютном рынке.

Содержание

Понятие стагфляции

Стагфляция – это экономическое состояние, при котором происходит синхронное увеличение уровня инфляции и безработицы, в то время как экономика оказывается в зоне стагнации, т.е. простоя или даже падения (поэтому и «стагфляция», происходящее от «стагнации» и «инфляции»).

Обычно развивающиеся экономики столкнуты только с повышением инфляции, которое в большинстве своем вызвано характером фиатных (государственных, бумажных) валют, монополией центральных банков на эмиссию и, конечно, быстрыми темпами этой эмиссии. Стагфляция — это случай, когда действия центробанка схожи с действиями при высокой инфляции, но кроме того, сама экономика не расширяется достаточно быстро. Какие последствия это может иметь?

Последствия стагфляции

В условиях стагфляции люди сталкиваются с трудностями в личном финансовом планировании, они не могут предсказать, какую часть сбережений смогут потратить в будущем. Инфляция делает планирование и инвестирование сложным в настоящем времени, поскольку никто не уверен, каким будет доход через некоторый период. К тому же, увеличивается безработица, что добавляет неопределенности и снижает темпы роста. В определенных случаях стагфляция может даже превратиться в серьезный длительный экономический кризис.

А как это влияет на ситуацию на крипторынке?

Импакт на сферу криптовалют

Время существования криптовалют на финансовой арене с исторической перспективы еще слишком короткое. Таким образом, на данный момент не существует достаточного объема данных для определения, являются ли криптовалюты надежным защитным активом во время стагфляции и может ли период стагфляции быть явно “положительным” или “отрицательным” для этой отрасли. Чтобы понять, стоит ли инвестировать в криптовалюту во время стагфляции, можно рассмотреть поведение “традиционных рынков” в такие периоды.

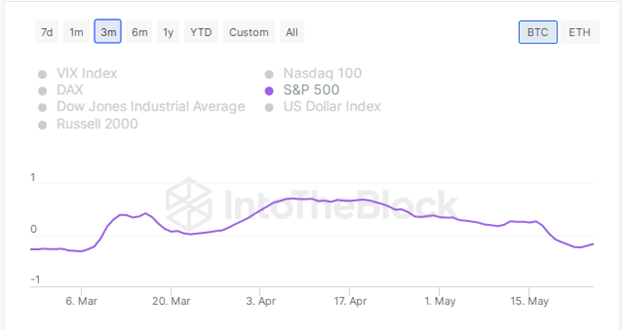

Безусловно, стагфляция, как и рецессия или экономический кризис, негативно влияет на все традиционные рынки, а криптовалютные рынки коррелируют с известными индексами. Существует показатель, отображающий корреляцию между курсом BTC и индексом S&P 500 (например, с начала марта до середины мая 2023 года корреляция была положительной).

Источник: app.intotheblock.com

Примечание: значение коэффициента корреляции находится в диапазоне от -1 до 1.

Это указывает на то, что негативные тенденции могут проникнуть из традиционных финансовых активов в криптовалюты. Кроме того, в наши дни криптовалюта уже давно вышла за рамки интересов отдельных энтузиастов и стала объектом внимания крупных хедж-фондов. Ведущие институциональные инвесторы сегодня применяют стратегию диверсификации рисков, включающую цифровые активы в состав своего портфеля.

В условиях финансовой нестабильности инвесторы часто предпочитают инструменты с предсказуемыми рисками и низкой волатильностью. Цель здесь – сохранение накоплений, а не их умножение. Однако криптовалюта известна своей высокой волатильностью, поэтому спрос на нее (особенно на чрезвычайно волатильные альткоины, такие как современные мем-коины) может быть ниже обычного. Стагфляция может негативно сказаться на криптовалютных рынках и индустрии в целом, снижая интерес розничных инвесторов к приобретению децентрализованных цифровых валют. Высокая инфляция напрямую влияет на объем свободных денег у людей, в том числе на возможность покупки криптовалют. Добавим к этому увеличение безработицы, когда горизонт инвестиционного планирования сокращается из очевидной причины: если человек потеряет работу, у него должны быть сбережения, которые позволят ему на некоторое время “держаться на плаву”. В этом контексте продолжительные периоды коррекции (также известные как “криптозимы”) являются не в интересах инвестора.

Преимущества криптовалют

Однако некоторые финансовые эксперты и участники криптоиндустрии предпочитают инвестировать в криптовалюты именно во время экономической нестабильности и продолжительных коррекций. В качестве примера можно привести отдельные майнинговые компании, которые усиливают свои позиции в период “криптозимы”, а также их инвесторы и кредиторы, которые не спешат требовать возврата инвестированных средств, ожидая высоких доходов в будущем.

Выбор в пользу таких активов вместо традиционных финансовых инструментов может быть обусловлен тем, что криптовалюты работают на блокчейн-технологии и не зависят от монетарной политики определенной страны. Когда инфляция растет в этой стране, инвесторы все равно могут извлечь выгоду из прибыли, полученной от инвестиций в криптовалюту, даже если их национальная валюта теряет свою ценность из-за инфляционного давления.

Инвесторы часто ищут способы защитить свои накопления от стагфляции. Это особенно актуально для стран вроде Венесуэлы или Аргентины, где часто сталкиваются с гиперинфляцией – быстрым и неконтролируемым ростом цен на важные товары и услуги. В таких условиях инвестиции в криптовалюту могут быть выгодными в периоды экономической нестабильности, поскольку они предлагают альтернативное средство обмена, которое, несмотря на свою волатильность, может быть более стабильным и предсказуемым по сравнению с быстро обесценивающимися банкнотами. Жители таких регионов могут попытаться решить свои проблемы, перенаправив часть своих резервов в BTC.

Кризис и Биткоин

Поскольку стагфляция сопровождается высокой инфляцией и экономическим спадом, BTC можно рассматривать как средство защиты от инфляции, но с той оговоркой, что это также рискованный (волатильный) актив, цена которого также может упасть во время экономического спада.

BTC в этом контексте часто сравнивают с золотом, которое исторически служило в качестве защиты от инфляции. Почему первая криптовалюта вообще может претендовать на статус “инфляционного забега”? Во-первых, биткоин – это децентрализованное глобальное платежное средство, которое не контролируется центральными властями. Правительства не имеют прямого контроля над его эмиссией и транзакциями, что делает биткоин менее восприимчивым к изменениям в монетарной политике. Кроме того, BTC – это дефицитный актив, так как в обращение может поступить не более 21 миллиона этих цифровых монет. Биткоин иногда называют “дефляционной валютой”, поскольку его максимальная эмиссия ограничена программно, а темпы притока новых монет в экономику постепенно уменьшаются за счет так называемых “халвингов”. Уже добыто более 92% монет от общего объема.

Из-за этого дефицита биткоин часто называют “цифровым золотом”. Как правило, цены на рискованные инвестиции падают, когда процентные ставки растут. Поскольку на рынке криптовалют сложилась значительная корреляция с фондовым рынком, многое будет зависеть от того, сможет ли BTC нарушить эту корреляцию. Этот процесс, вероятно, потребует больше времени, учитывая распространение биткоина как актива.

Эксперты высказывают мнение о том, что стагфляция или серьезный кризис могут стать катализатором для принятия BTC и других криптовалют обществом. Один из таких экспертов – Майк МакГлоун, старший аналитик по сырьевым товарам в Bloomberg, считает, что в будущем биткоин может стать «условно безрисковым активом» в свете проблем, с которыми сталкиваются традиционные финансовые институты. Майкл Сэйлор, бывший генеральный директор MicroStrategy, уверен, что BTC уже превзошел все активы на фондовом рынке.

Это возможно, если долговая экономика окажется нежизнеспособной в долгосрочной перспективе. Переломный момент может наступить, когда доверие общества к BTC превысит доверие к современной экономической системе. Стоит отметить, что первая криптовалюта появилась примерно в то же время, когда произошел ипотечный кризис в США, который затем перерос в мировой финансовый кризис. В то время она не смогла стать массовым «защитным инструментом» по объективным причинам. Однако в последние годы в мире не произошло достаточно значимых мировых экономических кризисов (за исключением последствий пандемии), в то время как BTC продолжает расти в обороте, капитализации и популярности. Это, вероятно, объясняет постепенное принятие биткоина в качестве защитного инструмента.

Приведенный материал и информация в нем не являются индивидуальной или иной инвестиционной рекомендацией. Мнение редакции может не совпадать с мнениями авторов, аналитических порталов и экспертов.